Почему Индикаторы Пика Цены Биткоина Не Сработали В Этом Цикле

Bitcoin Magazine

Почему индикаторы вершины цены Биткоина не сработали в этом цикле

Самые популярные индикаторы определения вершины цены Биткоина не сработали во время последнего бычьего рынка, заставляя наблюдателей задаваться вопросом, не сломаны ли теперь базовые данные. Этот анализ рассматривает несколько широко используемых инструментов, исследует причины их неэффективности в этом цикле и описывает, как их можно адаптировать к развивающейся рыночной структуре Биткоина.

Содержание

- Инструменты прогнозирования цены Биткоина

- Цена Биткоина: от фиксированных порогов к динамическим сигналам

- Цена Биткоина: метрики с более быстрой реакцией для сегодняшнего цикла

- Соотношение прибыли потраченного выхода цены Биткоина (SOPR)

- Заключение по циклу цены Биткоина: адаптируйся или отставай

Инструменты прогнозирования цены Биткоина

На индикаторе Инструменты прогнозирования цен Bitcoin Magazine Pro последний бычий рынок никогда не достигал нескольких исторически надежных моделей вершин, таких как Delta Top, Terminal Price и Top Cap, причем последняя не была затронута даже в предыдущем цикле. Инструмент инвестора Биткоина, который использует 2-летнюю скользящую среднюю, умноженную на 5, также остался непроверенным, а Индикатор вершины Pi-цикла не смог предоставить точные сигналы времени или цены, несмотря на то, что за ним внимательно следили многие трейдеры. Это привело к понятным вопросам о том, перестали ли работать эти модели или поведение Биткоина переросло их.

Рисунок 1: Исторически надежные модели вершин, такие как Top Cap, Delta Top и Terminal Price, не были достигнуты в бычьем цикле. Просмотр живого графика

Рисунок 1: Исторически надежные модели вершин, такие как Top Cap, Delta Top и Terminal Price, не были достигнуты в бычьем цикле. Просмотр живого графика

Биткоин — это развивающийся актив с меняющейся структурой рынка, ликвидностью и составом участников. Вместо того чтобы предполагать, что данные сломаны, может быть более уместно адаптировать метрики к другой перспективе и временному горизонту. Цель состоит не в том, чтобы отказаться от этих инструментов, а в том, чтобы сделать их более надежными и отзывчивыми к рынку, который больше не обеспечивает такой же экспоненциальный рост и резкие вершины циклов, как в предыдущие годы.

Цена Биткоина: от фиксированных порогов к динамическим сигналам

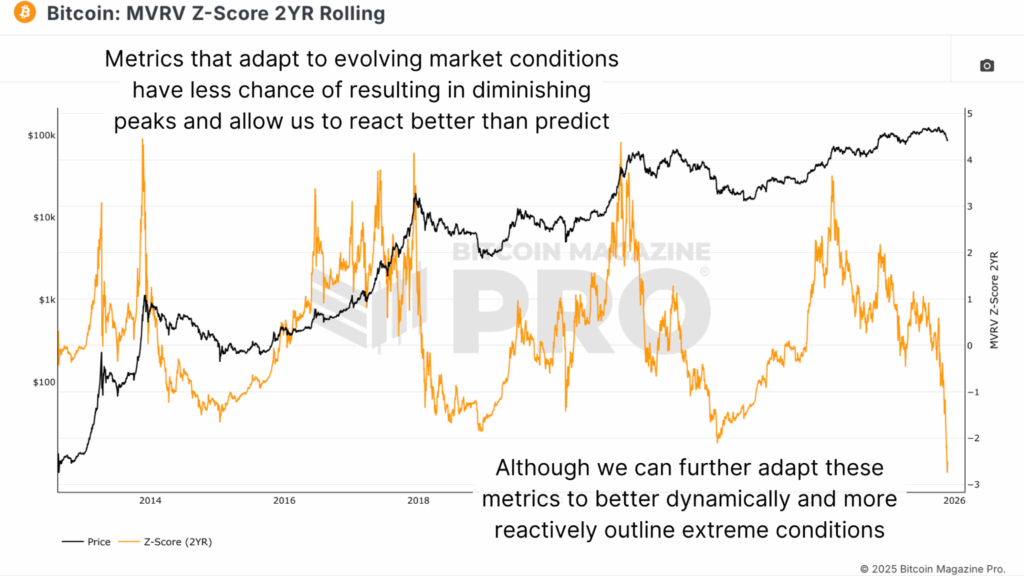

Метрика MVRV Z-Score с 2-летним скользящим была основным инструментом для выявления перегретых условий, но в этом цикле она не особенно хорошо определила пик бычьего рынка. Она зарегистрировала значительный скачок, когда Биткоин впервые прорвался через зону 73 000–74 000 долларов, но не смогла дать четкий сигнал выхода для более поздних стадий роста. В настоящее время метрика показывает самые перепроданные показания за всю историю.

Рисунок 2: Обычно надежная метрика MVRV Z-Score с 2-летним скользящим не смогла запустить сигналы выхода на последних стадиях цикла.

Рисунок 2: Обычно надежная метрика MVRV Z-Score с 2-летним скользящим не смогла запустить сигналы выхода на последних стадиях цикла.

Просмотр живого графика

Чтобы устранить этот недостаток, MVRV Z-Score можно перекалибровать на 6-месячной скользящей основе, а не на двухлетней, делая его более чувствительным к недавним условиям, но при этом привязанным к динамике реализованной стоимости. Наряду с более коротким периодом обзора полезно отойти от фиксированных порогов и вместо этого использовать динамические полосы на основе распределения. Отображая процент дней, проведенных выше или ниже различных уровней Z-Score, становится возможным отметить такие зоны, как верхние 5%, а также нижние 5% на нисходящей стороне. В течение этого цикла Биткоин действительно регистрировал сигналы в верхних диапазонах, когда впервые превысил 100 000 долларов, и исторически движения в регион верхних 5% довольно хорошо совпадали с пиками циклов, даже если они не фиксировали точный максимум.

Рисунок 3: Перекалиброванный 6-месячный MVRV Z-Score с целевыми верхними и нижними процентилями обеспечивает более своевременные сигналы покупки/продажи.

Рисунок 3: Перекалиброванный 6-месячный MVRV Z-Score с целевыми верхними и нижними процентилями обеспечивает более своевременные сигналы покупки/продажи.

Киберпонедельник: 40% скидка на годовые планы!

Лучшая экономия года уже здесь. Получите 40% скидку на все наши годовые планы.

- Разблокируйте более 150 графиков Биткоина.

- Доступ к оповещениям индикаторов – чтобы вы никогда ничего не пропустили.

- Приватные индикаторы TradingView ваших любимых графиков Биткоина.

- Отчеты и аналитика только для участников.

- Доступ к API и многое другое за ДОЛЮ стандартных отраслевых цен.

Всё это всего за 17 долларов/месяц с предложением Черной пятницы. Это наша самая большая распродажа за весь год!

Цена Биткоина: метрики с более быстрой реакцией для сегодняшнего цикла

Помимо инструментов оценки, индикаторы на основе активности, такие как Уничтоженные дни монет, можно сделать более полезными, сократив периоды их обзора. 90-дневная скользящая средняя уничтоженных дней монет исторически отслеживала большие волны распределения долгосрочных держателей, но более приглушенный и неровный характер текущего цикла означает, что 30-дневная скользящая средняя часто более информативна. Поскольку Биткоин больше не демонстрирует те же параболические движения, метрики должны реагировать быстрее, чтобы отражать сегодняшние более мелкие, но все же важные волны фиксации прибыли и ротации инвесторов.

Рисунок 4: 30DMA уничтоженных дней монет доказала, что быстрее реагирует на динамику в цепочке. Просмотр живого графика

Рисунок 4: 30DMA уничтоженных дней монет доказала, что быстрее реагирует на динамику в цепочке. Просмотр живого графика

Исключая последние показания и сосредотачиваясь на продвижении до исторического максимума этого цикла, метрика 30-дневных уничтоженных дней монет сработала почти точно на пике цикла. Она также сработала раньше, когда Биткоин впервые пересек примерно 73 000–74 000 долларов, и снова, когда цена прошла через 100 000 долларов, эффективно отмечая все ключевые волны распределения. Хотя это легко наблюдать задним числом, это подтверждает, что сигналы спроса и предложения в цепочке остаются актуальными; задача состоит в том, чтобы калибровать их в соответствии с текущими режимами волатильности и глубиной рынка.

Соотношение прибыли потраченного выхода цены Биткоина (SOPR)

Соотношение прибыли потраченного выхода (SOPR) предоставляет еще один взгляд на реализованную фиксацию прибыли, но необработанные данные могут быть шумными, с резкими скачками, частым возвращением к среднему и большими движениями как во время ралли, так и во время внутрибычьих капитуляций. Для извлечения более действенной информации вместо этого можно использовать 28-дневное (месячное) изменение SOPR. Эта сглаженная альтернатива выделяет, когда темп реализации прибыли ускоряется до экстремальных уровней за короткий промежуток времени, прорезая шум внутрицикловой волатильности.

Рисунок 5: Применение 28DMA к метрике SOPR сглаживает данные, уменьшает ненужный 'шум' и точно определяет локальные вершины.

Рисунок 5: Применение 28DMA к метрике SOPR сглаживает данные, уменьшает ненужный 'шум' и точно определяет локальные вершины.

Применительно к последнему циклу месячное изменение SOPR создало отчетливые пики, когда Биткоин впервые прошел через зону 73 000–74 000 долларов, снова выше 100 000 долларов и еще раз около региона 120 000 долларов. Хотя ни один из них не зафиксировал идеально окончательный максимум, каждый из них отметил фазы интенсивного давления фиксации прибыли, соответствующие истощению цикла. Использование месячных изменений, а не необработанной метрики делает сигнал более четким, особенно в сочетании с межактивными представлениями о покупательной способности Биткоина по сравнению с акциями и золотом.

Заключение по циклу цены Биткоина: адаптируйся или отставай

Оглядываясь назад, многие популярные индикаторы определения вершины действительно работали на протяжении этого бычьего рынка, если измерять их через правильную призму и на соответствующих временных рамках. Ключевой принцип остается: реагируйте на данные, не пытайтесь предсказывать. Вместо того чтобы ждать, пока какая-либо одна метрика идеально определит вершину, корзина адаптированных индикаторов, интерпретируемых через призму покупательной способности и меняющейся рыночной динамики, может увеличить вероятность определения того, когда Биткоин перегревается и когда он переходит в более благоприятную фазу накопления. В ближайшие месяцы внимание будет сосредоточено на совершенствовании этих моделей, чтобы обеспечить их жизнеспособность не только исторически, но и надежную точность в будущем.

Для более глубокого изучения этой темы посмотрите наше последнее видео на YouTube здесь: Почему не сработали метрики определения вершины Биткоина?

Для более глубоких данных, графиков и профессиональных аналитических материалов о тенденциях цены биткоина посетите BitcoinMagazinePro.com. Подпишитесь на Bitcoin Magazine Pro на YouTube для получения дополнительных экспертных рыночных аналитических материалов!

Отказ от ответственности: Эта статья предназначена только для информационных целей и не должна рассматриваться как финансовый совет. Всегда проводите собственное исследование перед принятием любых инвестиционных решений.

Этот пост "Почему индикаторы вершины цены Биткоина не сработали в этом цикле" впервые появился на Bitcoin Magazine и написан Мэттом Кросби.

Вам также может быть интересно

Команда Space объявила о начале токенсейла

Aave войдет в 2026 год с генеральным планом, SEC завершает 4-летнее расследование