ফিকো ছাড়া ক্রেডিট স্কোরিং: কীভাবে AI-চালিত বিকল্প ডেটা প্রাইভেট লেন্ডিংকে রূপান্তরিত করছে

অনেক মানুষ এই ভুল ধারণায় আটকে থাকেন যে ঋণ শুধুমাত্র নিখুঁত ক্রেডিট স্কোরের মানুষদের জন্য। উচ্চ FICO মানে অনুমোদন, কম FICO মানে প্রত্যাখ্যান। এটি ফ্রিল্যান্সার, ছোট ব্যবসার মালিক, গিগ ওয়ার্কার এবং ভাড়াটেদের বাদ দেয় — যারা দায়িত্বশীলভাবে অর্থ পরিচালনা করেন কিন্তু ঐতিহ্যবাহী ক্রেডিট ছাঁচে খাপ খান না।

বেসরকারী ঋণদাতারা বিভিন্ন ধরনের তথ্য দেখছেন। ভাড়া পেমেন্ট, ইউটিলিটি বিল, ব্যাংক ক্যাশ ফ্লো এবং নিয়মিত খরচের অভ্যাস এখন কারও আর্থিক নির্ভরযোগ্যতার একটি বাস্তব চিত্র দেখাতে সাহায্য করে। এটি ঋণ প্রদানকে আরও ন্যায্য এবং আরও সঠিক করে তোলে, যা বেশি মানুষকে প্রয়োজনের সময় অর্থের অ্যাক্সেস দেয়।

এই ব্লগে, আমরা দেখব কীভাবে বিকল্প ডেটা বেসরকারী ঋণ প্রদানকে পরিবর্তন করছে। আপনি দেখবেন কীভাবে ঋণদাতারা স্মার্ট সিদ্ধান্ত নিচ্ছেন, ঝুঁকি কমাচ্ছেন, অনুমোদন দ্রুত করছেন এবং এমন ঋণ তৈরি করছেন যা বাস্তব জীবনে মানুষ কীভাবে অর্থ পরিচালনা করে তার সাথে মিলে যায়।

১. ঝুঁকির আরও ভালো বোঝাপড়া

ঐতিহ্যবাহী ক্রেডিট স্কোর ফোকাস করে, ক্রেডিট কার্ড এবং মিস পেমেন্টের উপর, মানুষ দৈনন্দিন কীভাবে অর্থ পরিচালনা করে তা উপেক্ষা করে। যখন ঋণদাতারা শুধুমাত্র FICO-এর উপর নির্ভর করেন, তারা আপনার একটি অসম্পূর্ণ সংস্করণ দেখেন।

বিকল্প ডেটা এটি পরিবর্তন করে ভাড়া পেমেন্ট, ইউটিলিটি এবং ব্যাংক অ্যাকাউন্ট থেকে ক্যাশ ফ্লোর মতো বাস্তব আর্থিক সংকেত টেনে এনে।

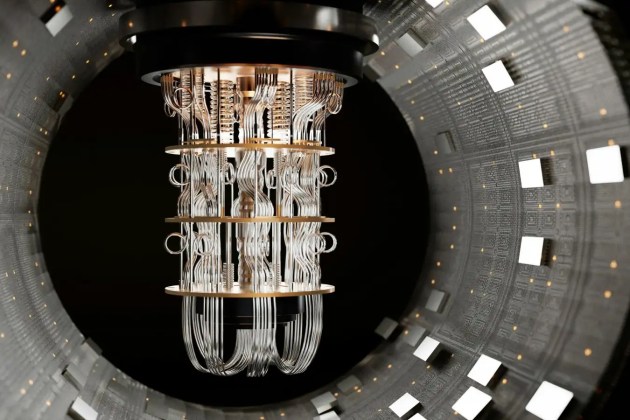

বিকল্প ক্রেডিট স্কোরিংয়ের আগে, ঋণদাতারা প্রায়শই কম অনুমোদনের হার এবং অসম্পূর্ণ ঋণগ্রহীতার প্রোফাইল দেখেন। অনেক আবেদন প্রত্যাখ্যান হয় কারণ কাজ করার জন্য পর্যাপ্ত ঐতিহ্যবাহী ক্রেডিট ডেটা নেই।

ছবির উৎস: Credolab

বিকল্প ডেটা যোগ করার পরে, অনুমোদনের হার বৃদ্ধি পায় এবং ঋণগ্রহীতার প্রোফাইল আরও সম্পূর্ণ হয়। ঋণদাতারা কেউ কতটা নির্ভরযোগ্যভাবে অর্থ পরিচালনা করেন তার একটি সম্পূর্ণ দৃষ্টিভঙ্গি অর্জন করেন, শুধুমাত্র তারা আগে ক্রেডিট ব্যবহার করেছেন কিনা তা নয়।

ঋণদাতারা এখন আরও সঠিকভাবে ঝুঁকি চিহ্নিত করতে পারেন, দায়িত্বশীল মানুষদের জন্য ঋণ অনুমোদন করতে পারেন যারা ঐতিহ্যবাহী স্কোরিংয়ের অধীনে প্রত্যাখ্যাত হতেন। তারা বাস্তব পরিশোধ ক্ষমতার সাথে মিল রেখে ঋণের শর্তও সামঞ্জস্য করতে পারেন। ঋণগ্রহীতাদের জন্য, এটি এমন সুযোগ খুলে দেয় যা আগে উপলব্ধ ছিল না।

২. আরও ঋণগ্রহীতাদের জন্য দরজা খোলা

লক্ষ লক্ষ মানুষ "ক্রেডিট অদৃশ্য," যার অর্থ তাদের FICO স্কোর পাওয়ার জন্য পর্যাপ্ত ঐতিহ্যবাহী ক্রেডিট ইতিহাস নেই। এতে ফ্রিল্যান্সার, গিগ ওয়ার্কার, ভাড়াটে এবং ছোট ব্যবসার মালিকরা অন্তর্ভুক্ত। বিকল্প ডেটা এটি পরিবর্তন করে।

ভাড়া পেমেন্ট, ফোন বিল, সাবস্ক্রিপশন সেবা বা এমনকি একটি ব্যাংক অ্যাকাউন্টে ধারাবাহিক আমানতের মতো বিষয়গুলি বিবেচনা করে, ঋণদাতারা দেখতে পারেন কে ক্রেডিট ইতিহাস ছাড়াই আর্থিকভাবে দায়িত্বশীল।

এই পদ্ধতি এমন মানুষদের জন্য বেসরকারী ঋণের অ্যাক্সেস প্রসারিত করে যারা আগে বাদ পড়েছিলেন। এটি বিশেষভাবে গুরুত্বপূর্ণ যারা শুরু করছেন, চাকরি পরিবর্তন করছেন বা ব্যবসা গড়ছেন তাদের জন্য। এমনকি আপনি যদি কখনও ক্রেডিট কার্ড বা ব্যাংক ঋণ না নিয়ে থাকেন তবে আপনি অন্যভাবে আপনার নির্ভরযোগ্যতা প্রমাণ করতে পারেন।

ঋণগ্রহীতাদের জন্য, এর অর্থ প্রয়োজনের সময় তহবিল পেতে আরও সুযোগ এবং ন্যায্য সম্ভাবনা। ঋণদাতাদের জন্য, এটি বিশ্বস্ত ঋণগ্রহীতাদের একটি নতুন পুল খুলে দেয়।

৩. দ্রুততর ঋণ সিদ্ধান্ত

ঋণের সিদ্ধান্তের জন্য দিন বা সপ্তাহ অপেক্ষা করা সবাইকে হতাশ করে। ঐতিহ্যবাহী ঋণ প্রদান ধীরে চলে কারণ এটি ম্যানুয়াল চেক, সীমিত ডেটা এবং বারবার কাগজপত্রের উপর নির্ভর করে। বিকল্প ডেটা এটি দ্রুত করে।

যখন ঋণদাতারা ব্যাংক কার্যকলাপ, বিল পেমেন্ট এবং আয়ের প্যাটার্ন থেকে রিয়েল-টাইম তথ্য টানেন, তখন তাদের ফাঁক পূরণ করতে প্রক্রিয়া থামাতে হয় না।

এই ডেটা পরিষ্কার, কাঠামোবদ্ধ এবং ব্যবহারের জন্য প্রস্তুত আসে। এটি বেসরকারী ঋণদাতাদের দ্রুত আবেদন পর্যালোচনা করতে এবং সরাসরি একটি সিদ্ধান্তে যেতে দেয়। যদি আপনার আর্থিক আচরণ সামঞ্জস্য এবং স্থিতিশীলতা দেখায়, তা প্রায় তাৎক্ষণিকভাবে দৃশ্যমান হয়ে ওঠে।

ঋণদাতাদের জন্য, দ্রুততর সিদ্ধান্ত অপারেশনাল খরচ কমায় এবং কাগজপত্রের পরিবর্তে বাস্তব ঝুঁকি পর্যালোচনায় ফোকাস করতে টিমগুলিকে মুক্ত করে। একজন ঋণগ্রহীতা হিসাবে আপনার জন্য, এর অর্থ সময় গুরুত্বপূর্ণ হলে তহবিলে দ্রুত অ্যাক্সেস। আপনি স্বল্পমেয়াদী খরচ কভার করছেন বা একটি সুযোগে এগোচ্ছেন, গতি পুরো অভিজ্ঞতা পরিবর্তন করে।

বিকল্প ডেটা পুরানো প্রক্রিয়ার কারণে সৃষ্ট বিলম্ব দূর করতে সাহায্য করে এবং এখনই ঘটছে এমন বাস্তব আর্থিক কার্যকলাপের উপর ভিত্তি করে সিদ্ধান্তের সাথে এটি প্রতিস্থাপন করে।

৪. কম ডিফল্ট হার

ডিফল্ট প্রায়শই ঘটে কারণ ঋণদাতারা অসম্পূর্ণ তথ্যের উপর নির্ভর করেন। একটি ক্রেডিট স্কোর কাগজে ঠিক দেখাতে পারে যখন অস্থির আয় বা অনিয়মিত খরচের অভ্যাস লুকিয়ে থাকে। বিকল্প ডেটা সেই প্যাটার্নগুলি প্রাথমিকভাবে প্রকাশ করতে সাহায্য করে। যখন ঋণদাতারা দেখেন সময়ের সাথে একটি অ্যাকাউন্টে এবং বাইরে কীভাবে অর্থ প্রবাহিত হয়, তারা আরও সঠিকভাবে পরিশোধ ক্ষমতা বিচার করতে পারেন।

এটি স্মার্ট অনুমোদনের দিকে নিয়ে যায়। স্থিতিশীল আয় এবং নির্ভরযোগ্য বিল পেমেন্টের মানুষদের চিহ্নিত করা সহজ — এমনকি ঐতিহ্যবাহী ক্রেডিট ইতিহাস ছাড়াই। একই সময়ে, ঘন ঘন ওভারড্রাফ্ট বা আয়ের তীব্র হ্রাসের মতো সতর্কতা চিহ্ন লক্ষ্য করা যায় না এমন নয়। এই ভারসাম্য এমন মানুষদের ঋণ দেওয়ার সম্ভাবনা হ্রাস করে যারা পরে সংগ্রাম করার সম্ভাবনা রয়েছে।

ঋণদাতাদের জন্য, কম ডিফল্ট মানে স্বাস্থ্যকর পোর্টফোলিও এবং দীর্ঘমেয়াদী স্থায়িত্ব। ঋণগ্রহীতাদের জন্য, এটি এমন ঋণে ঠেলে দেওয়া প্রতিরোধ করে যা বাস্তব আর্থিক সক্ষমতার সাথে মেলে না।

৫. আরও ব্যক্তিগতকৃত ঋণের শর্ত

ঐতিহ্যবাহী ক্রেডিট স্কোরিং প্রায়শই এক-আকার-সবার-জন্য-উপযুক্ত ঋণের শর্তের দিকে নিয়ে যায়। অনুরূপ স্কোরের দুই ব্যক্তি একই হার এবং শর্ত পেতে পারেন এমনকি তাদের আর্থিক পরিস্থিতি সম্পূর্ণ ভিন্ন হলেও। বিকল্প ডেটা ঋণদাতাদের এটি অতিক্রম করতে দেয়। যখন আয়ের সামঞ্জস্য, খরচের অভ্যাস এবং পেমেন্ট ইতিহাস দৃশ্যমান হয়, ঋণের শর্ত বাস্তব আচরণ প্রতিফলিত করতে পারে।

যদি আপনি স্থিতিশীল ক্যাশ ফ্লো এবং শক্তিশালী বিল পেমেন্ট প্যাটার্ন দেখান, ঋণদাতারা আরও ভালো হার বা নমনীয় পরিশোধের সময়সূচী অফার করতে পারেন। যদি আয় মাসে মাসে পরিবর্তিত হয়, শর্তগুলি চাপ সৃষ্টির পরিবর্তে চাপ কমাতে সামঞ্জস্য করতে পারে। এটি এমন ঋণ তৈরি করে যা মানুষ প্রকৃতপক্ষে কীভাবে অর্থ উপার্জন এবং খরচ করে তার সাথে খাপ খায়।

ঋণদাতাদের জন্য, ব্যক্তিগতকরণ পরিশোধের ফলাফল উন্নত করে। ঋণগ্রহীতাদের জন্য, এটি ন্যায্যতা তৈরি করে। আপনি আর একটি সংকীর্ণ স্কোরের উপর ভিত্তি করে শর্তে বাক্সে আটকে নেই। আপনার দৈনন্দিন আর্থিক অভ্যাসের ওজন আছে। বিকল্প ডেটা ঋণ প্রদানকে আরও ভারসাম্যপূর্ণ বিনিময়ে রূপান্তরিত করে যেখানে শর্তগুলি বাস্তবতা দেখায়।

৬. শক্তিশালী জালিয়াতি সনাক্তকরণ

আমরা সবাই জালিয়াতির সমস্যার সম্মুখীন হই এবং বেসরকারী ঋণ প্রদান এর ব্যতিক্রম নয়। নকল পরিচয়, কারসাজিকৃত নথি এবং ধার করা ক্রেডিট প্রোফাইল ঐতিহ্যবাহী চেকের মধ্য দিয়ে ঋণদাতারা স্বীকার করার চেয়ে বেশি ঘন ঘন পার হয়ে যায়। শুধুমাত্র পরিচয় জালিয়াতি গুরুতর ক্ষতি ঘটায়।

ব্যাংকিং সেক্টরে, একটি একক পরিচয় জালিয়াতি ঘটনার মধ্যম খরচ $300,000 ছাড়িয়ে যায়, অনেক ক্ষেত্রে প্রায় অর্ধ মিলিয়ন ডলার অতিক্রম করে।

ছবির উৎস: Regula Forensics

বিকল্প ডেটা সেই ফাঁকগুলি বন্ধ করতে সাহায্য করে। যখন ঋণদাতারা ব্যাংক কার্যকলাপ, ডিভাইস আচরণ, অবস্থানের সামঞ্জস্য এবং খরচের প্যাটার্ন দেখেন, তখন নকল আবেদনগুলি বাস্তব দেখতে অনেক বেশি কঠিন হয়ে যায়। দীর্ঘমেয়াদী আর্থিক আচরণ অনুলিপি বা জাল করা কঠিন।

এজন্যই বিকল্প ডেটা ব্যবহার করা ঋণদাতারা প্রায়শই জালিয়াতি সম্পর্কিত ক্ষতিতে একটি স্পষ্ট হ্রাস দেখেন। জালিয়াতকারীরা একটি ক্রেডিট স্কোর বা নথি চুরি করতে পারে, কিন্তু তারা মাসের বাস্তব ক্যাশ ফ্লো এবং বিল পেমেন্ট নকল করতে পারে না। একজন ঋণগ্রহীতা হিসাবে আপনার জন্য, এটি মূল্য নির্ধারণ ন্যায্য এবং অনুমোদন সৎ রাখে।

৭. ন্যায্যতর ঝুঁকি-ভিত্তিক মূল্য নির্ধারণ

ঐতিহ্যবাহী ক্রেডিট স্কোরিং প্রায়শই ঋণগ্রহীতাদের বিস্তৃত ঝুঁকির বালতিতে ঠেলে দেয়। যদি আপনার স্কোর একটি নির্দিষ্ট সীমার মধ্যে পড়ে, আপনি সেই গ্রুপের অন্য সবার মতো একই মূল্য পান, এমনকি আপনার আর্থিক অভ্যাস আরও শক্তিশালী হলেও। বিকল্প ডেটা এটি পরিবর্তন করে। ঋণদাতারা দেখতে পারেন আপনি প্রকৃতপক্ষে কীভাবে অর্থ পরিচালনা করেন।

যখন আয় স্থিতিশীল, বিলগুলি সময়মতো পরিশোধ করা হয় এবং ক্যাশ ফ্লো স্বাস্থ্যকর থাকে, তখন সেই আচরণ আরও ভালো ঋণের শর্ত সমর্থন করে। যদি আয় ওঠানামা করে, ঋণদাতারা অন্ধভাবে হার বৃদ্ধির পরিবর্তে পরিশোধের সময়সূচী সামঞ্জস্য করতে পারেন। এটি মূল্য নির্ধারণকে আরও যুক্তিসঙ্গত এবং আরও স্বচ্ছ অনুভব করায়।

ঋণদাতাদের জন্য, ন্যায্য মূল্য নির্ধারণ পরিশোধের হার উন্নত করে। ঋণগ্রহীতাদের জন্য, এটি একটি স্কোর বাস্তব জীবন দেখাতে ব্যর্থ হওয়ার কারণে অতিরিক্ত চার্জ করার হতাশা দূর করে।

৮. রিয়েল-টাইম আর্থিক দৃশ্যমানতা

ঐতিহ্যবাহী ক্রেডিট রিপোর্ট ধীরে আপডেট হয়। একটি স্কোর মাস আগে ঘটে যাওয়া কিছু দেখাতে পারে, এমনকি আপনার আর্থিক পরিস্থিতি সম্পূর্ণ পরিবর্তন হয়ে গেলেও। বিকল্প ডেটা ঋণদাতাদের আর্থিক আচরণে চলমান দৃশ্যমানতা দেয়। তারা পরিবর্তনগুলি দেখতে পারে যখন সেগুলি ঘটে, ক্ষতি ইতিমধ্যে হয়ে যাওয়ার পরে নয়।

এটি সবাইকে সাহায্য করে। ঋণদাতারা সামঞ্জস্যপূর্ণ শর্ত বা সমর্থন দিয়ে প্রাথমিকভাবে হস্তক্ষেপ করতে পারেন। ঋণগ্রহীতারা আকস্মিক ডিফল্ট এড়াতে পারেন যা দীর্ঘমেয়াদী আর্থিক অবস্থানের ক্ষতি করে। ঋণ প্রদান প্রতিক্রিয়াশীলের পরিবর্তে সক্রিয় হয়ে ওঠে। রিয়েল-টাইম ডেটা ঋণকে জীবন্ত চুক্তিতে পরিণত করে যা বাস্তবতার সাথে সাড়া দেয় — পুরানো স্ন্যাপশটে নয়।

৯. স্মার্ট পোর্টফোলিও ব্যবস্থাপনা

ঋণদাতারা শুধুমাত্র এক সময়ে একটি ঋণ দেখেন না, তারা একসাথে অনেক ঋণ পরিচালনা করেন। যদি তারা শুধুমাত্র FICO স্কোরের উপর নির্ভর করেন, অনেক ঋণগ্রহীতা কাগজে একই রকম দেখতে পারেন, কিন্তু তাদের বাস্তব আর্থিক অভ্যাস খুব ভিন্ন হতে পারে। এটি ঝুঁকি চিহ্নিত করা কঠিন করে তোলে।

বিকল্প ডেটা ব্যবহার ঋণদাতাদের ঋণগ্রহীতারা প্রকৃতপক্ষে কীভাবে অর্থ পরিচালনা করেন তার একটি পরিষ্কার চিত্র দেয়। তারা তাদের সম্পূর্ণ পোর্টফোলিও জুড়ে ক্যাশ ফ্লো, খরচ এবং বিল পেমেন্টে প্যাটার্ন দেখতে পারেন। এটি তাদের বুঝতে সাহায্য করে কোন গ্রুপগুলি স্থিতিশীল এবং কোনগুলির আরও মনোযোগ প্রয়োজন।

এই তথ্যের সাথে, ঋণদাতারা কাকে ঋণ দিতে হবে, কতটা ঝুঁকি নিতে হবে এবং প্রয়োজনে শর্তগুলি কীভাবে সামঞ্জস্য করতে হবে সে সম্পর্কে স্মার্ট সিদ্ধান্ত নিতে পারেন। পোর্টফোলিওগুলি শক্তিশালী হয়ে ওঠে, ডিফল্ট থেকে কম চমক সহ।

ঋণগ্রহীতাদের জন্য, এর অর্থ ঋণদাতারা হারগুলি ন্যায্য রাখতে পারেন, অনুমোদন স্থিতিশীল রাখতে পারেন এবং বাস্তব-জীবনের আর্থিক পরিস্থিতির জন্য ঋণ আরও বাস্তবসম্মত রাখতে পারেন। যখন পোর্টফোলিওগুলি স্মার্টভাবে পরিচালিত হয় তখন সবাই জিতে।

উপসংহার

বিকল্প ডেটা দেখে আপনি প্রকৃতপক্ষে কীভাবে অর্থ পরিচালনা করেন, যেমন ভাড়া পরিশোধ, বিল পরিচালনা এবং স্থিতিশীল ক্যাশ ফ্লো রাখা। যখন ঋণদাতারা শুধুমাত্র FICO-এর উপর নির্ভর করা বন্ধ করেন, সিদ্ধান্তগুলি আরও ন্যায্য এবং আরও বাস্তবসম্মত মনে হয়।

আপনি বাস্তব অভ্যাসের উপর বিচার পান। ঋণদাতারা আরও ভালো কল করেন এবং ঋণগ্রহীতারা তাদের পরিস্থিতির সাথে মানানসই শর্ত পান। এই পদ্ধতি খারাপ ঋণ এবং মিস করা সুযোগ এড়াতে সাহায্য করে।

আপনি আরও পছন্দ করতে পারেন

আগামী সপ্তাহের পাঁচটি বাজার ইভেন্ট বিটকয়েনের পরবর্তী বড় পদক্ষেপ নির্ধারণ করতে পারে

ওকলাহোমা কর্মচারীদের কাছ থেকে বিটকয়েন পেমেন্ট গ্রহণ করতে পারে